Wystarczy posiadać rachunek zagraniczny i zasilić go środkami pieniężnymi.

Otwarcie i prowadzenie rachunku zagranicznego w DM BOŚ SA, bez korzystania z opcji dodatkowych, jest bezpłatne.

Klient powinien w ciągu 7 dni od podpisania Umowy zasilić rachunek zagraniczny środkami o wartości nie mniejszej niż 1000 PLN.

Środki zgromadzone na rachunku zagranicznym nie są oprocentowane.

Co do zasady nie ma większych różnic w inwestowaniu na rynkach zagranicznych w stosunku do tego z czym mamy do czynienia na GPW z technicznego punktu widzenia. Można wskazać, że giełdy zagraniczne są o wiele bardziej rozwinięte i charakteryzują się większą kapitalizacją oraz obrotami (a co za tym idzie mniejszymi spreadami) niż nasz rodzimy rynek. Inne oczywiście są waluty rozliczenia transakcji na giełdach zagranicznych, jednak w ofercie DM BOŚ klienci mogą zawierać transakcje w czterech dowolnych walutach PLN, USD, EUR i GBP.

Za pośrednictwem rachunku zagranicznego klient nabywa akcje, które inkorporują w sobie wszystkie prawa jakie zawiera ten rodzaj papieru wartościowego, czyli np. prawo do uczestnictwa i głosu na walnym zgromadzeniu, prawo do dywidendy, prawo do majątku spółki w przypadku jej likwidacji. Czyli mamy tutaj do czynienia z zupełnie odmienną sytuacją niż w przypadku nabywania CFD (kontaktów na różnice kursowe).

Instrumenty na rachunku zagranicznym nie mogą stanowić zabezpieczenia kredytu giełdowego.

Usługa odroczonej płatności (przyjmowania zleceń kupna z niepełnym pokryciem gotówkowym) nie jest dostępna rachunkach zagranicznych. Przyjmowane zlecenia kupna musza mieć 100% w gotówce lub w należnościach.

Za pośrednictwem rachunku zagranicznego w DM BOŚ można inwestować co do zasady we wszystkie akcje (również ADRy oraz GDRy) oraz ETFy notowane na giełdach do których DM BOŚ zapewnia dostęp. W DM BOŚ nie ma czegoś takiego jak zamknięty katalog instrumentów w które można inwestować, jest to lista otwarta.

Ograniczenia w inwestowaniu:

- spółki "non-DTC eligible" (Depository Trust Company), czyli spółki, którymi nie można obracać w handlu elektronicznym – najczęściej takie wykluczenie spotyka spółki o bardzo niskiej jednostkowej cenie akcji (tzw. penny stocks);

- spółki typu komandytowego (Limited Partnership) – ograniczenia ze względów podatkowych;

- dual listing – w przypadku notowania spółki o tym samym ISINie na kilku rynkach, w ofercie DM będzie dostępna tylko na jednym rynku (co do zasady na rynku macierzystym);

- waluta notowania – dostępne będą tylko instrumenty notowane w walucie bazowej na danej giełdzie, czyli w USD na rynkach amerykańskich, w EUR na Xetrze itp.

Za pośrednictwem rachunku inwestycyjnego w DM BOŚ można inwestować na rynkach zagranicznych w czterech walutach: PLN, USD, EUR, GBP. Transakcje kupna zawierane są w walutach notowań instrumentów, ale rozliczane są w walucie wskazanej przez klienta (posiadanej przez klienta na rachunku). Jeżeli klient wskaże walutę rozliczenia taką jak waluta notowań transakcja zostanie rozliczona bez żadnego przewalutowania. Na potrzeby transakcji rozlicznej w innej walucie niż waluta notowań będzie następowało automatyczne przewalutowanie środków z waluty blokowanej -> waluta notowań przy transakcji kupna, oraz z waluta notowań -> waluta blokowana przy transakcjach sprzedaży. W operacji przewalutowania będzie zastosowany średni kurs Reutersa (tzw. midreuters) używany przez KBC Bank NV (pośrednik w zawieraniu transakcji na rynkach zagranicznych) odpowiednio powiększony lub pomniejszony o połowę spreadu z chwili księgowania transakcji. Wielkość spreadu stosowanego przez brokera zagranicznego (w pojedynczej transakcji nalicza się połowę spreadu):

- USD/PLN ok. 1,35 gr

- EUR/PLN ok. 1,6 gr

- GBP/PLN ok. 1,88 gr

- EUR/USD ok. 0,02 USD USD/EUR ok. 0,02 EUR

- EUR/GBP ok. 0,02 GBP GBP/EUR ok. 0,02 EUR

- USD/GBP ok. 0,05GBP GBP/USD ok. 0,05 USD

Odchylenia od wskazanych powyżej wartości mogą wynosić około 0,1 gr (ze względu na zmienność kursów walutowych).

Wszelkie pożytki z posiadanych instrumentów wypłacane są w zależności od wybranej przy zakupie waluty rozliczenia. Jeżeli instrument został nabyty z rozliczeniem w PLN, dywidendy zostaną wypłacone w PLN. Jeżeli instrument został nabyty w walucie obcej, pożytki zostaną wypłacone w walucie bazowej danego instrumentu, tj. w walucie, w której dywidendę wypłacił emitent. W przypadku gdy dywidenda będzie wypłacona przez emitenta w walucie nieobsługiwanej przez DM BOŚ (tj. innej niż USD, GBP, EUR) na rachunek zostanie wypłacona dywidenda w walucie rozliczenia.

Środki w walutach obcych można wpłacać przelewem na rachunki w DM BOŚ:

- USD - 74 1540 1157 2115 6610 4333 0057

- EUR - 47 1540 1157 2115 6610 4333 0058

- GBP - 60 1540 1157 2115 6610 4333 0018

kod BIC/SWIFT BOŚ Banku: EBOSPLPWXXX

Są to rachunki zbiorcze więc w opisie przelewu konieczne jest zawarcie numeru rachunku na który jest dokonywany przelew oraz Imię i Nazwisko właściciela rachunku.

Uwaga! Nie dotyczy rachunków IKE i IKZE, na które można dokonywać wpłat wyłącznie w PLN.

W przypadku zlecenia sprzedaży transakcja zostanie rozliczona w walucie, w której zostały nabyte instrumenty finansowe.

Istnieje jednak możliwość dokonania zmiany waluty rozliczenia przed złożeniem zlecenia sprzedaży. W tym celu należy złożyć odpowiedni wniosek z poziomu rachunku poprzez zakładkę Dyspozycje -> Inne ->Dyspozycja zmiany waluty rozliczenia PW. Po wykonaniu dyspozycji Klient będzie miał możliwość sprzedaży walorów w nowej walucie rozliczenia, co spowoduje, iż po sprzedaży walorów na rachunek Klienta wpłyną środki w walucie, na którą dokonana została zmiana.

Jeśli klient nabył dany instrument wykorzystując np. walutę PLN a przy zleceniu sprzedaży chciałby rozliczyć transakcję w walucie notowań np. USD może złożyć poprzez zakładkę Dyspozycję/Inne/Wniosek o zmianę waluty rozliczenia PW taką dyspozycję. DM BOŚ dokona takiej zmiany pobierając opłatę w wysokości 149 PLN / 35 EUR/ 37 USD/ 29 GBP. DM BOŚ zastrzega sobie okres jednego dnia roboczego na dokonanie tej operacji, w czasie jej przeprowadzenia klient nie może dokonać sprzedaży danego instrumentu.

W celu realizacji wymiany walutowej na rachunku z dostępem do rynków zagranicznych należy:

- Zalogować się na stronie www.bossa.pl;

- Wybrać rachunek na którym chcesz wymienić walutę (zagraniczny akcyjny, IKE lub IKZE);

- Przejść do zakładki Dyspozycje -> Inne -> Dyspozycja wymiany walutowej;

- Wskazać walutę, kwotę do wymiany oraz walutę, którą chcesz uzyskać po wymianie;

- Wybrać sposób realizacji wymiany walutowej (bez kontaktu telefonicznego lub z kontaktem telefonicznym);

- Wysłać dyspozycję.

Klient ma możliwość wyboru sposobu wykonania wymiany walutowej. W pierwszym przypadku po wpisaniu granicznego kursu wymiany dyspozycja zostanie wykonana bez uprzedniego kontaktu telefonicznego. W drugim przypadku po złożeniu dyspozycji pracownik DM skontaktuje się z klientem telefonicznie, w celu potwierdzenia kursu wymiany walutowej.

Graniczna wartość kursu wymiany wpisywana w przypadku wyboru opcji wymiany waluty bez uprzedniego kontaktu telefonicznego z klientem jest polem obowiązkowym. Graniczna wartość kursu wymiany może zostać określona do 4 miejsca po przecinku.

Kiedy walutą bazową (waluta po wymianie) lub kwotowaną (waluta wymiany) jest waluta PLN kurs każdorazowo wyrażany jest w walucie PLN. Oznacza to, że w polu granicznej wartości kursu wymiany należy wskazać maksymalny kurs wyrażony w walucie PLN, po którym chcemy kupić walutę obcą lub minimalny kurs wyrażony w walucie PLN, po którym chcemy sprzedać walutę obcą.

Dla par walut obcych należy wskazać wartość minimalnego, akceptowalnego kursu jaki chcielibyśmy uzyskać w ramach sprzedaży waluty kwotowanej (waluty wymiany) za walutę bazową (waluta po wymianie). Wskazywany kurs powinien zawsze odnosić się do wartości waluty bazowej (waluty po wymianie) jaką uzyskamy w zamian za 1 jednostkę waluty kwotowanej (waluty wymiany).

Waluta bazowa jest walutą, którą otrzymamy po wymianie posiadanych środków w walucie kwotowanej.

W operacji przewalutowania będzie zastosowany średni kurs Reutersa, który jest aktualizowany co pół godziny (tzw. Mid-Reuters). Kurs Reuters jest dostępny na https://www.reuters.com/markets/currencies . Kurs Reutersa jest odpowiednio powiększony lub pomniejszony o połowę spreadu naliczanego przez KBC.

Aktualnie obowiązujące stawki spreadu wynoszą:

- USD/PLN ok. 1,50 gr (Aktualnie promocja ok. 1,35 gr obowiązuje do dnia 31.12.2024)

- EUR/PLN ok. 2,00 gr (Aktualnie promocja ok. 1,60 gr obowiązuje do dnia 31.12.2024)

- GBP/PLN ok. 2,50 gr (Aktualnie promocja ok. 1,88 gr obowiązuje do dnia 31.12.2024)

- EUR/USD ok. 0,02 USD USD/EUR ok. 0,02 EUR

- EUR/GBP ok. 0,02 GBP GBP/EUR ok. 0,02 EUR

- USD/GBP ok. 0,05GBP GBP/USD ok. 0,05 USD

Dyspozycje mogą być wykonywane wyłącznie z posiadanej gotówki, a ich realizacja odbywa się do godziny 16:00 dla wniosków złożonych do godziny 15:30.

Przykład 1.

Wymiana waluty PLN na EUR

Aktualnie 1 PLN (waluta kwotowana) jest warty mniej niż 1 EUR (waluta bazowa), dlatego należy wskazać maksymalny, akceptowalny kurs wymiany w polu graniczna wartość kursu wymiany, ponieważ wzrost kursu będzie powodował uzyskanie mniejszej kwoty po wymianie w EUR.

Rynkowy kurs EUR/PLN = 4,7105 Graniczna wartość kursu wymiany np. 4,7180

Graniczna wartość kursu wymiany powinna być wyższa od kursu rynkowego, aby dyspozycja została wykonana.

Wymiana waluty EUR na PLN

W tym przypadku 1 EUR jest warty więcej niż 1 PLN. Należy zatem wskazać minimalny, akceptowalny kurs wymiany w polu granicznej wartości kursu wymiany, ponieważ spadek kursu spowoduje uzyskanie mniejszej kwoty po wymianie w PLN.

Rynkowy kurs PLN/EUR = 4,7032 Graniczna wartość kursu wymiany np. 4,6950

Graniczna wartość kursu wymiany powinna być niższa od kursu rynkowego, aby dyspozycja została wykonana.

Przykład 2.

Wymiana waluty USD na EUR

Aktualnie 1 USD jest warty mniej niż 1 EUR Należy zatem wskazać minimalny, akceptowalny kurs wymiany w polu graniczna wartość kursu wymiany wskazując ile EUR minimalnie chcemy uzyskać w ramach wymiany posiadanych USD.

Rynkowy kurs EUR/USD = 1,1001 Graniczna wartość kursu wymiany np. 1,0050

Graniczna wartość kursu wymiany powinna być niższa od kursu rynkowego, aby dyspozycja została wykonana.

Wymiana waluty EUR na USD

1 EUR jest warty więcej niż 1 USD. Należy zatem wskazać minimalny, akceptowalny kurs wymiany w polu graniczna wartość kursu wymiany wskazując ile USD minimalnie chcemy uzyskać w ramach wymiany posiadanych EUR.

Rynkowy kurs USD/EUR = 0,9100 Graniczna wartość kursu wymiany np. 0,9000

Graniczna wartość kursu wymiany powinna być niższa od kursu rynkowego, aby dyspozycja została wykonana.

Przykład 3.

Klient zainteresowany wymianą 11300 PLN na EUR bez konieczności potwierdzenia telefonicznego wprowadza wartość graniczną kursu 4,5250, ponieważ widzi, że kurs EUR waha się aktualnie w granicach 4,515-4,525 i nie chciałby zapłacić więcej niż 4,5250 za wymianę tej waluty. W momencie próby realizacji dyspozycji przez maklera kurs wyznaczony przez pośrednika DM BOŚ wynosił 4,5200. Proponowany kurs był niższy od granicznej wartości wprowadzonej przez Klienta, dlatego dyspozycja mogła zostać zrealizowana i w wyniku jej wykonania, Klient otrzymał na rachunek 2500 EUR.

Przez Internet całodobowo we wszystkie dni tygodnia, z wyjątkiem przerw konserwacyjnych i rozliczeniowych. Telefonicznie pod numerami tel. 801–104-104 lub 22 50-43-104 od godz. 8:00 do godz. 22:00, we wszystkie dni sesyjne.

Według czasu polskiego:

DB Frankfurt (Xetra) 9.00 – 17.30

LSE 9.00 – 17.30

Euronext 9.00 – 17.30

SIX Swiss Exchange 9.00 – 17.30

Toronto Stock Exchange 15.30 - 22.00

NYSE, NYSE MKT, NASDAQ 15.30 – 22.00

Według czasu lokalnego (w nawiasie strefa czasowa):

DB Frankfurt (Xetra) 9.00 – 17.30 CEST (UTC/GMT +1 godz)

LSE 8.00 – 16.30 BST (UTC)

NYSE, NYSE MKT, NASDAQ 9.30 a.m. – 4.00 p.m EDT/ET (UTC/GMT -5 godz)

Euronext 9.00 – 17.30

Toronto Stock Exchange 9:30 a.m. - 4:00 p.m.

NYSE - Nowy York

3x Inv Natural Gas ETN (US22542D5308)

Linki

110

120

124, 127, 130

210

Wartość

Śr. cena

Kurs

K / S

20

20

0

0

155.20 USD

3.88

-

J. C. Penney Company, Inc. (US7051601061)

Linki

110

120

124, 127, 130

210

Wartość

Śr. cena

Kurs

K / S

0

20

0

0

197.20 USD

10.05

-

| Papier (ISIN) | Linki | 110 | 120 | 124, 127, 130 | 210 | Wartość | Śr. cena | Kurs |

|---|---|---|---|---|---|---|---|---|

| 3x Inv Natural Gas ETN (US22542D5308) | K / S | 20 | 20 | 0 | 0 | 155.20 USD | 3.88 | - |

| J. C. Penney Company, Inc. (US7051601061) | K / S | 0 | 20 | 0 | 0 | 197.20 USD | 10.05 | - |

LSE - Londyn

BP PLC (GB0007980591)

Linki

110

120

124, 127, 130

210

Wartość

Śr. cena

Kurs

K / S

0

30

0

0

139.48 GBP

4.67

-

| Papier (ISIN) | Linki | 110 | 120 | 124, 127, 130 | 210 | Wartość | Śr. cena | Kurs |

|---|---|---|---|---|---|---|---|---|

| BP PLC (GB0007980591) | K / S | 0 | 30 | 0 | 0 | 139.48 GBP | 4.67 | - |

DB - Frankfurt (Xetra)

DEUTSCHE BANK AG NA O.N. (DE000514008)

Linki

110

120

124, 127, 130

210

Wartość

Śr. cena

Kurs

K / S

K / S

0

0

15

10

0

0

0

0

229.20 EUR

688.10 PLN (152.80 EUR)

15.61

69.62 915.42 EUR)

4.5033 (PLNEUR)

RWE AG ST O.N. (DE0007037129)

Linki

110

120

124, 127, 130

210

Wartość

Śr. cena

Kurs

K / S

0

10

0

0

126.33 USD (117.45 EUR)

13.36 (12.29 EUR)

1.0756 (USDEUR)

| Papier (ISIN) | Linki | 110 | 120 | 124, 127, 130 | 210 | Wartość | Śr. cena | Kurs |

|---|---|---|---|---|---|---|---|---|

| DEUTSCHE BANK AG NA O.N. (DE000514008) |

K / S K / S |

0 0 |

15 10 |

0 0 |

0 0 |

229.20 EUR 688.10 PLN (152.80 EUR) |

15.61 69.62 915.42 EUR) |

4.5033 (PLNEUR) |

| RWE AG ST O.N. (DE0007037129) | K / S | 0 | 10 | 0 | 0 | 126.33 USD (117.45 EUR) | 13.36 (12.29 EUR) | 1.0756 (USDEUR) |

Konto 110 - to konto zwykłe. Papiery, które się na nim znajdują są do dyspozycji Klienta - można je np. wystawiać do sprzedaży. W przypadku wystawienia zlecenia sprzedaży papiery zostaną przeksięgowane na konto 120.

Konto 120 - to konto papierów blokowanych pod wystawione zlecenia sprzedaży. W przypadku gdy sprzedaż nie zostanie zrealizowana papiery trafią z powrotem na konto 110.

Konto 210 - to konto stanu posiadania u Zagranicznego depozytariusza, oznaczające pełne prawa z własności tych papierów.

Papiery zakupione w dniu D+0 trafią na konto 210 w dniu D+3 lub D+2 (rynek niemiecki) dla akcji. Dopiero wtedy inwestor uzyska pełne prawa z własności tych papierów.

Papiery które zostały sprzedane i stan ich posiadania na koncie 110 wynosi 0 zostaną wyksięgowane z konta 210 w dniu D+3 lub D+2 (rynek niemiecki) dla akcji. Do tego czasu inwestor ma pełne prawa z własności tych papierów.

Tylko papiery znajdujące się na koncie 210 biorą udział w nabyciu prawa do dywidendy czy ustaleniu prawa poboru oraz mogą być przedmiotem zastawu, blokady pod depozyt i innych operacji.

wartość – jest to ilość papierów z kont 110 i 120 pomnożona przez ostatnią cena rynkowa danego instrumentu. Wartość ta przeliczona na walutę, w której Klient zakupił dane walory. W przypadku, gdy dany walor został nabyty przez Klienta w walucie innej niż waluta notowania instrumentu, tj. waluta w jakiej Klient złożył zlecenie kupna była inna niż waluta notowania instrumentu, prezentowana będzie także wartość w walucie notowania danego instrumentu (wartość ta wyświetlana jest w nawiasach okrągłych).

Kursy zamknięcia walorów (ostatnie ceny rynkowe) aktualizowane są raz dziennie ok. godz.: 07:00 następnego dnia roboczego. Wartości walut używane do prezentacji wartości portfela aktualizowane są ok. godz.: 22:30 na podstawie kursu wybranej pary walutowej z platformy bossaFX wg oferty ASK.

średnia cena - średnia cena kupna ważona ilością z uwzględnieniem prowizji od kupna oraz opłat dodatkowych pobieranych przez wybranego giełdy zagraniczne.

kurs – kurs pojedynczej jednostki walutowej wybranej zagranicznej waluty bazowej wyrażona w PLN aktualizowana raz dziennie – na koniec dnia - na podstawie notowań par walutowych z platformy bossaFX wg oferty ASK.

Zlecenia na rynki zagraniczne można składać w aplikacji bossaMobile lub bossaStaticaTrader- tak jak zlecenia na GPW.

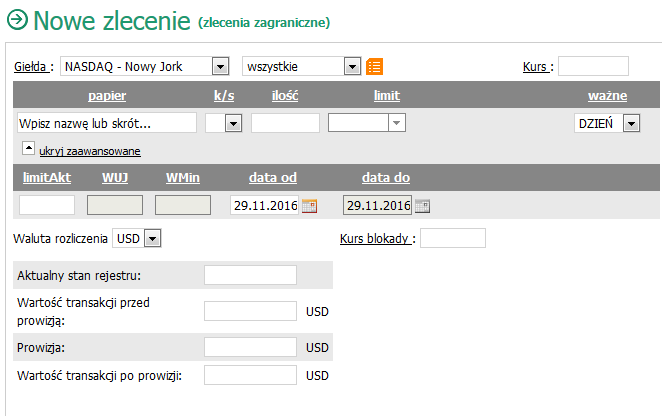

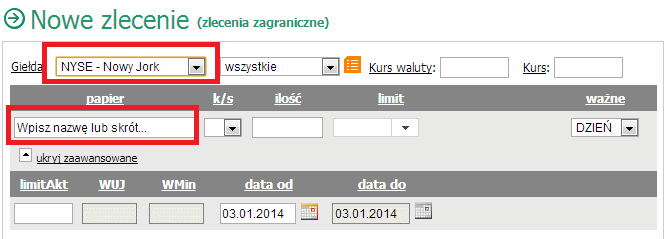

Składanie zleceń z poziomu www wygląda jak poniżej:

Przy składaniu dyspozycji/zleceń kupna i/lub sprzedaży wykorzystując niniejszy formularz dostępne są następujące opcje do wyboru:

- [Giełda] pozwala za pomocą rozwijanej listy na wybór rynku zagranicznego, na którym notowany jest zagraniczny papier wartościowy będący przedmiotem składanego zlecenia oraz dodatkowa lista wyboru umożliwiająca wybór grupy papierów wartościowych na tym rynku zagranicznym.

- Przycisk[Moje papiery]jest to ikona przekierowująca do podstrony pozwalającej na zdefiniowanie przez użytkownika listy własnych zagranicznych papierów wartościowych.

- Pole[Kurs blokady]– bieżący kurs pojedynczej jednostki walutowej wybranej zagranicznej waluty bazowej wyrażony w PLN, który jest aktualizowany co 30 min na podstawie notowań par walutowych pobranych z platformy bossaFX - odpowiednio modyfikowany ze względu na ryzyko kursowe.

- Więcej informacji w sekcji: Środki blokowane pod zlecenie.

- Uwaga! Bieżący kurs waluty ma charakter jedynie pomocniczy, wszystkie transakcje rozliczane są według kursu walutowego określonego przez brokera zagranicznego.

- Pole[Kurs] to kurs odniesienia dla zagranicznego papieru wartościowego wyznaczany przez giełdę po sesji lub rano przed rozpoczęciem notowań.

- Pole[Waluta rozliczenia] pozwala na wybranie waluty rozliczenia przy zleceniu kupna.

- Lista/Pole[Papier] umożliwia wybór papieru z listy wszystkich papierów według określonej grupy dla wybranej giełdy/rynku zagranicznego. Pole umożliwia kontekstowe wyszukiwanie nazwy papieru po Symbolu, ISINie lub Nazwie.

- Lista[K/S] określa rodzaj operacji: K – kupno, S – sprzedaż.

- W polu [ilość], należy wprowadzić ilość zagranicznych papierów wartościowych będących przedmiotem dyspozycji/zlecenia.

- W polu [limit], należy wprowadzić limit ceny zakupu lub sprzedaży zagranicznych papierów wartościowych. Po wyborze zagranicznego papieru wartościowego obok pola limit pokazana zostanie waluta w jakiej notowany jest wybrany walor.

- Uwaga! Limit ceny musi być określony w wybranej walucie zagranicznej, w której notowany jest zagraniczny papier wartościowy.

- Przycisk [Pokaż zaawansowane] zawiera dodatkowe parametry zlecenia:

- - W polu [data do] należy wprowadzić odpowiednio datę ważności dyspozycji/zlecenia (pole [data do] jest aktywne tylko w przypadku wybrania z listy [ważne]opcji [do dnia]). Ikony kalendarza pozwalają na określenie daty ważności bez potrzeby ręcznego wprowadzania. Pole [data od] nie jest dostępne dla Rachunku zagranicznego

- - W polu [LimAkt](limit aktywacji) należy wprowadzić odpowiednie wartości określające limit aktywacji zlecenia. Pola [WUJ] oraz [WMin] nie są dostępne dla Rachunku zagranicznego.

- Za pomocą przycisku [Przelicz] można sprawdzić dodatkowe informacje dotyczące składanej dyspozycji/zlecenia. Lista z symbolami walut pozwala na przeliczenie składanej dyspozycji według waluty, w której notowany jest zagraniczny papier wartościowy lub w PLN.

- Po wypełnieniu dyspozycji/zlecenia użytkownik może przesłać je bezpośrednio do systemu maklerskiego DM za pomocą przycisku [Złóż zlecenie].

W zakładce [Nowe zlecenie] należy w pierwszej kolejności w polu [Giełda] wskazać odpowiednią giełdę, na której notowany jest instrument finansowy, a następnie w pole [Papier] należy wpisać Symbol, Nazwę albo ISIN wyszukiwanego instrumentu finansowego.

Uwaga!Wszystkie ETFy notowane na NYSE Arca przypisane są do giełdy NYSE – Nowy Jork.

Jeśli interesujący nas instrument finansowy nie jest widoczny w wynikach wyszukiwania, a jest notowany na rynkach zagranicznych, należy przez zakładkę [Dyspozycje]-->[Inne]-->[Dodanie papieru] złożyć wniosek o dodanie papieru na giełdzie. We wniosku należy wskazać giełdę na której notowany jest dany instrument oraz jego nazwę (dane obligatoryjne). Dodatkowo można również wskazać ISIN instrumentu (dana fakultatywna) co ułatwi identyfikację instrumentu finansowego. Proces dodawania instrumentu finansowego co do zasady powinien trwać do kilku godzin, jednak czasem w szczególnie skomplikowanych przypadkach może się wydłużyć

Wystawiając zlecenie na rynki zagraniczne system wyliczy wartość zlecenia zgodnie z poniższymi zasadami, a w przypadku zleceń kupna zablokuje odpowiednią ilość środków na pokrycie wartości zlecenia:

- dla zlecenia kupna z limitem ceny zagranicznych papierów wartościowych wartość zlecenia przeliczana jest po kursie ASK powiększonym o 2% dla zleceń z terminem ważności do końca sesji albo o 7% dla zleceń z terminem ważności dłuższym niż na jedną sesję, w celu zabezpieczenia rozliczenia transakcji z tytułu zmiany kursu walut,

- dla zlecenia sprzedaży z limitem ceny zagranicznych papierów wartościowych wartość zlecenia przeliczana jest po kursie ASK pomniejszonym o 2% dla zleceń z terminem ważności do końca sesji albo o 7% dla zleceń z terminem ważności dłuższym niż na jedną sesję, w celu zabezpieczenia rozliczenia transakcji z tytułu zmiany kursu walut,

- dla zlecenia kupna bez limity ceny (PKC) do ceny zamknięcia z dnia poprzedniego doliczane jest 20%, a wartość zlecenia przeliczana jest po kursie ASK powiększonym o 2%.

Bieżący kurs wymiany walutowej przeliczany jest w PLN na podstawie notowań par walutowych pobieranych co 30 minut z platformy bossaFX.

NYSE

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

USD

T+2

NYSE MKT (d. Amex)

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

USD

T+2

NASDAQ

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

USD

T+2

LONDON STOCK EXCHANGE

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

GBP, GBX, USD, EUR

T+2

DEUTSCHE BÖRSE – FRANKFURT (Xetra)

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

EUR

T+2

Euronext Amsterdam

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

EUR

T+2

Euronext Brussels

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

EUR

T+2

Euronext Paris

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

EUR

T+2

Toronto Stock Exchange

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

CAD

T+2

SIX Swiss Exchange

Waluta, w której zawierana jest transakcja

Termin rozliczenia transakcji

CHF

T+2

| Rynek zagraniczny | Waluta, w której zawierana jest transakcja | Termin rozliczenia transakcji |

|---|---|---|

| NYSE | USD | T+2 |

| NYSE MKT (d. Amex) | USD | T+2 |

| NASDAQ | USD | T+2 |

| LONDON STOCK EXCHANGE | GBP, GBX, USD, EUR | T+2 |

| DEUTSCHE BÖRSE – FRANKFURT (Xetra) | EUR | T+2 |

| Euronext Amsterdam | EUR | T+2 |

| Euronext Brussels | EUR | T+2 |

| Euronext Paris | EUR | T+2 |

| Toronto Stock Exchange | CAD | T+2 |

| SIX Swiss Exchange | CHF | T+2 |

Uwaga! Ze względu na dwudniowy termin rozliczeniowy (T+2), w przypadku posiadania na rachunku tylko należności ze sprzedaży akcji na rynkach z terminem rozliczenia T+3, złożenie zleceń kupna będzie możliwe dopiero następnego dnia, kiedy należności z T+3 przejdą na T+2.

Tak. Posiadając na rachunku pieniężnym daną walutę np. EUR można zawierać transakcje na wszystkich rynkach zagranicznych i instrumentach zagranicznych dostępnych w DM BOŚ. Podobnie dla walut USD i GBP.

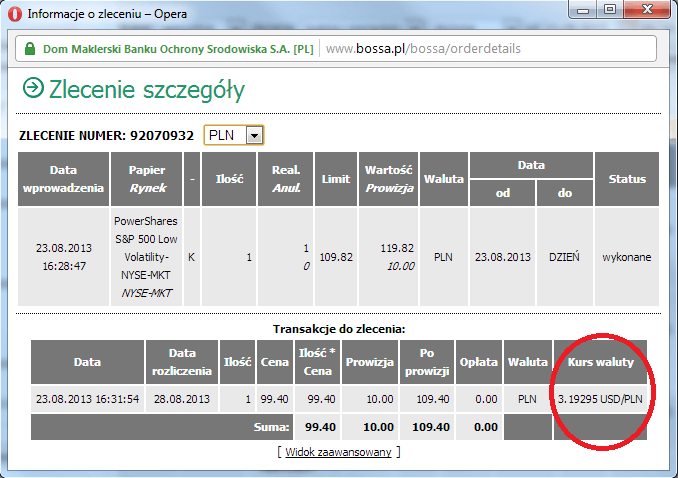

Od kursu walutowego użytego do wyliczenia wartości zlecenia (kurs ASK z platformy bossaFX powiększy o odpowiednią wartość procentową), należy odróżnić kurs walutowy przyjęty do rozliczenia transakcji. Ten ostatni jest to faktyczny kurs po jakim została rozliczona transakcja zastosowany przez brokera zagranicznego. Kurs zawarty jest w nocie transakcyjnej przekazanej od brokera zagranicznego(widoczny jest w szczegółach zlecenia). W operacji przewalutowania będzie zastosowany średni kurs Reutersa (tzw. midreuters) używany przez brokera zagranicznego (pośrednik w zawieraniu transakcji na rynkach zagranicznych) odpowiednio powiększony lub pomniejszony o połowę spreadu z chwili księgowania transakcji. Wielkość spreadu stosowanego przez brokera zagranicznego (w pojedynczej transakcji nalicza się połowę spreadu):

- USD/PLN ok. 1,35 gr

- EUR/PLN ok. 1,6 gr

- GBP/PLN ok. 1,88 gr

Odchylenia od wskazanych powyżej wartości mogą wynosić około 0,1 gr (ze względu na zmienność kursów walutowych)

Za pośrednictwem DM BOŚ można składać następujące zlecenia na rynkach zagranicznych:

- zlecenia z określonym limitem realizacji,

- zlecenia bez określonego limitu realizacji (PKC).

Zlecenia mogą zawierać dodatkowy warunki wykonania:

- limit aktywacji.

Zlecenia mogą zawierać oznaczenia terminu ważności:

- do końca sesji giełdowej,

- do określonej daty.

Uwaga! Termin ważności zleceń bez określonego limitu realizacji (PKC) oraz zlecenia bez określonego limitu realizacji (PKC) z dodatkowym warunkiem zawierającym limit aktywacji nie może przekraczać terminu najbliższej sesji odpowiednio na wskazanym Rynku zagranicznym, czyli mogą to być zlecenia jednodniowe.

Maksymalny termin ważności zlecenia nie może przekraczać 90 dni kalendarzowych licząc od dnia złożenia zlecenia oraz nie może być dłuższy niż do końca roku kalendarzowego.

Na LSE – London Stock Exchange nie można składać zleceń z określonym limitem realizacji i dodatkowym warunkiem wykonania: limit aktywacji (zlecenia typu stop limit).

Na Toronto Stock Exchange nie można składać zleceń typu stop (stop loss, stop limit).

Główną przyczyną odrzucenia zleceń może być zastosowanie limitów ceny w zleceniu odbiegających zbytnio od ceny ostatniej transakcji.

Zlecenie agresywne (Aggressive order): zlecenie kupna, którego cena jest równa lub wyższa od ceny ostatniej transakcji lub zlecenie sprzedaży, którego cena jest równa lub niższa od ceny ostatniej transakcji.

Zlecenie pasywne (Passive order): zlecenie kupna, którego cena jest niższa od ceny ostatniej transakcji lub zlecenie sprzedaży, którego cena jest wyższa od ceny ostatniej transakcji.

LSE – przed sesją (fix)

Zlecenia agresywne

Zlecenia pasywne

Uwagi

+/-15%

+/-40%

Zawsze

LSE – sesja

Zlecenia agresywne

Zlecenia pasywne

Uwagi

+/-5%

+/-40%

Zawsze

Xetra

Zlecenia agresywne

Zlecenia pasywne

Uwagi

Brak limitu

Brak limitu

Zawsze

USA

Zlecenia agresywne

Zlecenia pasywne

Uwagi

+/-5%

-

Decyzja po stronie brokera zagranicznego czy zlecenie przekazać czy odrzucić

| Giełda | Zlecenia agresywne | Zlecenia pasywne | Uwagi |

|---|---|---|---|

| LSE – przed sesją (fix) | +/-15% | +/-40% | Zawsze |

| LSE – sesja | +/-5% | +/-40% | Zawsze |

| Xetra | Brak limitu | Brak limitu | Zawsze |

| USA | +/-5% | - | Decyzja po stronie brokera zagranicznego czy zlecenie przekazać czy odrzucić |

Przyczyną odrzucenia zlecenia może być również zmiana formy prawnej spółki z akcyjnej na komandytową (Limited Partnership). Transakcje na tego typu spółkach nie są obsługiwane przez Brokera Zagranicznego (KBC Bank NV) ze względów podatkowych.

Wartość zlecenia składanego na rynki zagraniczne nie może przekroczyć równowartości 200 000 EUR (słownie: dwieście tysięcy euro).

W przypadku transakcji zawieranych na rynkach zagranicznych z wykorzystaniem środków z rachunku pieniężnego w walucie innej niż polskiej, dla obliczenia podatku stosowany jest średni kurs NBP z dnia poprzedzającego rozrachunek transakcji.

DM BOŚ nie bierze odpowiedzialności za przedstawione poniżej informacje. Jedynym wiarygodnym źródłem przepisów podatkowych jest ustawa o podatku od osób fizycznych. W razie dodatkowych pytań prosimy o kontakt z właściwym urzędem skarbowym.

Jeśli inwestor osiąga dochody zarówno na giełdzie polskiej i giełdzie zagranicznej (np. w USA) należy zastosować odpowiednie przepisy ustawy o podatku dochodowym od osób fizycznych oraz odpowiednie przepisy umów w sprawie podwójnego opodatkowania, których stroną jest Rzeczpospolita.

W sytuacji opisanej powyżej (inwestujemy w USA) należy zastosować przepisy Umowy polsko-amerykańskiej o uniknięciu podwójnego opodatkowania i zapobieżeniu uchylaniu się od opodatkowania w zakresie podatków od dochodu. Zgodnie z art. 14 tej umowy osoba mająca miejsce zamieszkania w Polsce będzie zwolniona od opodatkowania w Stanach Zjednoczonych zysku ze sprzedaży, zamiany lub innej dyspozycji walorami kapitałowymi.Wobec tego dochody giełdowe osiągnięte w USA będą w całości podlegały opodatkowaniu w Polsce. Zgodnie z art. 30b ust 5a ustawy o podatku dochodowym, jeżeli podatnik mający miejsce zamieszkania w Polsce osiąga dochody ze sprzedaży papierów wartościowych zarówno na terytorium Rzeczypospolitej Polskiej, jak i poza jej granicami, dochody te łączy się i od podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi dochodowemu zapłaconemu za granicą. Odliczenie to nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany za granicą. Zasadę tę stosuje się również w przypadku gdy podatnik uzyskuje dochody z giełdy wyłącznie za granicą.

Dochodów z giełdy nie łączy się z dochodami opodatkowanymi na zasadach ogólnych bądź podatkiem liniowym, wykazuje się je w odrębnym zeznaniu rocznym (PIT-38), które składa się do 30 kwietnia. W tym też terminie należy wpłacić podatek.

W opisanej powyżej sytuacji podatnik zapłaci 19% podatku od łącznych dochodów z giełdy polskiej i amerykańskiej.

Opisane powyżej zasady stosujemy analogicznie do pozostałych rynków zagranicznych.

DM BOŚ wystawi informację podatkową PIT8C obejmująca transakcje na rynkach zagranicznych.

-

pakiety rozliczane są za bieżący miesiąc kalendarzowy

-

rozliczenie dotyczy najwyższego wybranego pakietu w miesiącu

-

do rozliczeń przyjmowana jest suma obrotów na zagranicznym rachunku akcyjnym, IKE i IKZE

-

opłaty za pakiety płatne (związane z brakiem wymaganych obrotów) pobierane są do 10-tego dnia następnego miesiąca kalendarzowego

-

pakiet można zmieniać dowolnie w ciągu miesiąca

-

dyspozycja zmiany pakietów jest bezpłatna

DM BOŚ nie bierze odpowiedzialności za przedstawione poniżej informacje. Jedynym wiarygodnym źródłem przepisów podatkowych jest ustawa o podatku od osób fizycznych. W razie dodatkowych pytań prosimy o kontakt z właściwym urzędem skarbowym.

Podstawowa różnica między dywidendami od polskich spółek, a od spółek zagranicznych polega na tym, że osoba fizyczna, która otrzyma wypłatę z zysku od polskiej spółki, nie opodatkowuje jej w zeznaniu rocznym. Co do zasady inaczej jest z dywidendami z zagranicy. Generalnie dywidendy z zagranicy objęte są w Polsce zryczałtowanym PIT według stawki 19 proc., ale od tego podatku można odliczyć kwotę równą podatkowi zapłaconemu za granicą. Przy czym odliczenie nie może przekroczyć kwoty polskiego podatku. Kwotę zryczałtowanego podatku od zagranicznej dywidendy i kwotę podatku zapłaconego od niej za granicą trzeba wykazać w zeznaniu rocznym. Różnica między polskim podatkiem a zapłaconym za granicą zwiększa w zeznaniu kwotę podatku do zapłaty lub zmniejsza kwotę nadpłaty. W zeznaniach nie wykazuje się przychodu z dywidendy, ale już obliczony zryczałtowany polski podatek oraz daninę zapłaconą za granicą od tej dywidendy. Do celów obliczenia polskiego podatku kwotę przychodu należy jednak przeliczyć na złote. Podsumowując, jeżeli pobrany podatek od dywidend za granicą jest wyższy od zryczałtowanego podatku w Polsce to klient nie musi dopłacać żadnej kwoty, jeśli pobrany podatek za granicą jest niższy od zryczałtowanego podatku polskiego to na kliencie spoczywa obowiązek dopłaty różnicy.

Formy dywidendy wypłacanej przez spółki zagraniczne:

- Dywidendy gotówkowe – przy wypłacie dywidend z tytułu posiadania akcji mogą zostać potrącone podatki płatne u źródła.

- Dywidendy płatne w gotówce lub w akcjach – domyślną formą płatności jest gotówka. Klienci mogą jednak zdecydować się na otrzymanie akcji.

- Dywidendy płatne w akcjach - dodatkowe akcje przydziela się stosownie do ilości posiadanych akcji, według stosunku ustalonego przez emitenta.