Dobra analiza wyników portfela pozwala bardzo często znaleźć "słabe punkty" inwestycji, ze szczególnym zwróceniem uwagi na to, czy dobre wyniki, jakie osiąga zarządzający mają szansę się powtórzyć, czy też są przypadkowym wynikiem.

Analiza stóp zwrotu jest dopiero pierwszym etapem w całej ocenie inwestycji. Etapem, po którym możemy powiedzieć, czy warto dalej zajmować się analiza danej inwestycji, czy też ją zakończyć.

Podstawowe informacje, jakich potrzebujemy to statystyki dotyczące uzyskiwanych stóp zwrotu. Podstawą jest, że wyniki ocenia się na bazie miesięcznych stóp zwrotu. Te same metody mogą być z powodzeniem wykorzystywane do danych dziennych, tygodniowych, czy nawet kwartalnych. Oczywiście im większy interwał, tym nasza analiza będzie mniej dokładna, jednak część inwestycji - na przykład fundusze nieruchomości - wyceniane są raz na kwartał.

Dane dzienne zwykle są zbyt "czułe" i w większości przypadków nie ma powodu by, aż tak dokładnie sprawdzać co za nimi stoi, choć czasem, szczególnie przy inwestycjach cechujących się wyjątkowo dużą zmiennością, warto będzie zajrzeć głębiej do środka, żeby sprawdzić, czy dane miesięczne (jako te bazowe) nie fałszują nieco rzeczywistości.

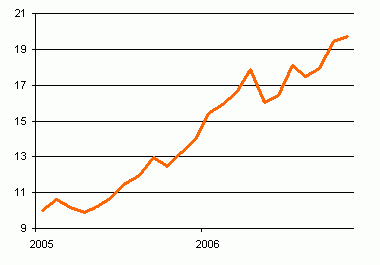

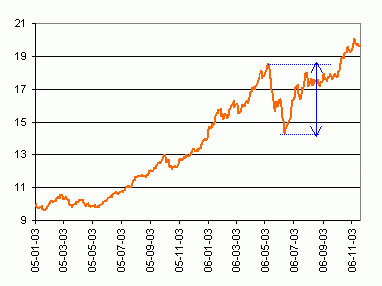

Jak istotne mogą być różnice pokazuje diagram.

Na wykresie pierwszym mamy wykres jednostki funduszu akcji w ujęciu miesięcznym. Na drugim w ujęciu dziennym. Oba wykresy obejmują ten sam okres: lata 2005-2006.

Niebieską strzałką zaznaczono obszar największego historycznie spadku wartości jednostki. Z wykresu miesięcznego wynika, że spadek ten wyniósł 10,4 procent. Sporo, ale uwzględniając wcześniejsze wzrosty wciąż wygląda atrakcyjnie. Jeśli jednak spojrzymy na dane dzienne okazuje się, ze w badanym okresie faktyczny spadek wyniósł 23,2 procent. Ponad dwukrotnie więcej. Wszystko dlatego, że w danych miesięcznych "nie widać" tego co było w trakcie.

Należy o tym pamiętać, że analizując dane miesięczne nie widzimy części ryzyka, które ponosi zarządzający portfelem.

Z dostępem do danych dziennych nie powinniśmy mieć problemów w przypadku zdecydowanej większości otwartych funduszy inwestycyjnych działających w Polsce, tworzonych przez siebie systemów transakcyjnych oraz oczywiście własnego portfela inwestycyjnego (w którym decyzje mogą być podejmowane nie koniecznie na podstawie precyzyjnych sygnałów).

Pozostałe rodzaje inwestycji - fundusze hedge, programy inwestycyjne, wyniki działów zarządzania prezentują swoje dokonania w większości, w ujęciu miesięcznym.

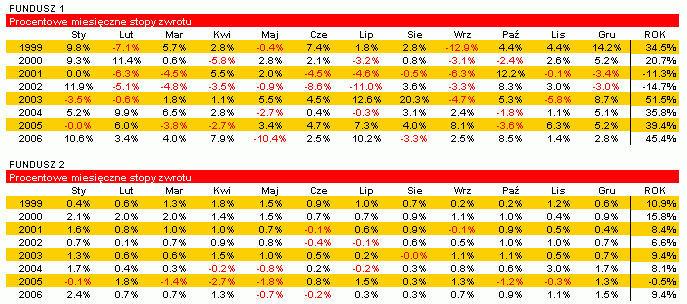

Zestawienie wyników

Najczęściej spotykany sposób prezentacji wyników wygląda, tak jak w tabeli niżej. Stopy zwrotu z inwestycji rozbite zostają na wyniki w poszczególnych miesiącach. Na końcu mamy podsumowanie rocznych stóp zwrotu.

Na podstawie tych danych jesteśmy w stanie uzyskać już najważniejsze informacje opisujące daną inwestycję pod kątem relacji ryzyko/zysk.

Naturalnie im większa liczba informacji, tym większa wiarygodność naszej analizy, a tym samym prawdopodobieństwo, że dotychczas uzyskane wyniki, nie są przypadkowe. Trzy lata aktywności wystarczy zwykle by wyrobić sobie zdanie o danym programie inwestycyjnym. Zwykle w takim okresie mamy do czynienie i ze spadkiem koniunktury i wzrostem, czyli można próbować ocenić, jak zachowuje się zarządzający w każdej sytuacji rynkowej. W przypadku mniejszej liczby informacji należy brać pod uwagę fakt, że np. dobre wyniki mogą być przede wszystkim pochodną hossy na rynku, a nie umiejętności menadżera.

Zajmijmy się na początku najprostszymi parametrami.

Średnie stopy zwrotu

To co uderza od początku w pierwszym przypadku to duża rozpiętość rocznych stóp zwrotu. Maksymalny roczny wynik to 51,5 proc, zaś najgorszy -14.7 proc. Podczas 8 lat branych pod uwagę do analizy, dwukrotnie w okresie rocznym inwestycja zaliczyła stratę. Można więc powiedzieć, że mamy do czynienia z inwestycją wysokiego ryzyka.

Podczas ośmiu lat fundusz zarobił 412,1 procent, co daje średnioroczną stopę zwrotu 22.65%. Wynik bardzo atrakcyjny jednak pamiętajmy o dwóch latach spadkowych, w dalszej części spróbujemy odpowiedzieć na pytanie co wówczas się wydarzyło.

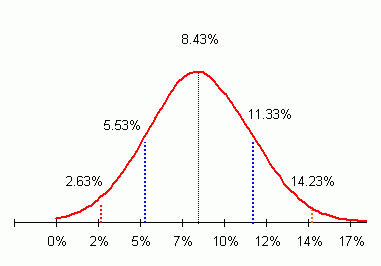

Druga tabela wygląda zupełnie inaczej. Uderzają niemal identyczne roczne stopy zwrotu, z jednym wyjątkiem - niedużą stratą w 2005 roku (sygnał ostrzegawczy). Wynik w ciągu ośmiu lat to 91.0 proc., a średniorocznie 8.43 proc, co jest bardzo podobne do faktycznie uzyskiwanych rocznych wyników, w przeciwieństwie do Arki. Ale też "stabilność" rocznych zwrotów w tym wypadku jest znacznie większa. Na podstawie tych tabel wiemy, że jest to fundusz o znacznie mniej agresywnej polityce inwestycyjnej. W tym wypadku mamy do czynienia z funduszem hedge ACE Multi Arbitrage Fund-EUR (FUNDUSZ2), którego strategia opiera się na transakcjach arbitrażowych.

Odchylenie standardowe

Przejdźmy teraz na "ciemną stronę" księżyca i spójrzmy, co na podstawie danych możemy powiedzieć o ryzyku obu tych inwestycji.

Klasyczną miarą zmienności jest odchylenie standardowe stóp zwrotu. W przypadku Arki Akcji jego roczna wartość to 20.53 procent, zaś dla funduszu ACE Multi Arbitrage 2.90 procent. Teoretycznie możemy uprościć sprawę i powiedzieć, że im wyższe odchylenie standardowe, tym większym ryzykiem charakteryzuje się inwestycja. Ale porównując na przykład tak odmienne fundusze nie będzie to zbyt wartościowe spostrzeżenie. Nawet w przypadku dwóch inwestycji o podobnym profilu i podobnych wartościach odchylenia standardowego może się okazać, że jedna z nich jest znacznie bardziej atrakcyjna.

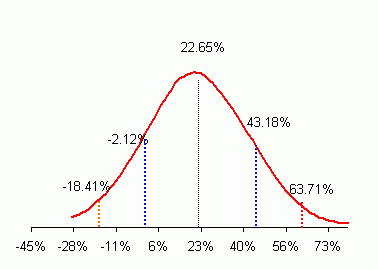

Odchylenie standardowe mówi nam, o ile mogą odchylać się wyniki funduszu (czyli faktycznie, o ile odchylały się w przeszłości) od jego średniej stopy zwrotu. Wartość jednego odchylenia pokazuje, że 68 proc. wyników mieści się w tym zakresie, zaś 2 odchylenia standardowe pokazują, że w 95,5 procentach przypadków wyniki będą mieściły się w danym przedziale (przy trzech odchyleniach mamy prawdopodobieństwo 99,7 proc.)

Na wykresach widzimy jak wygląda rozkład wyników dla obu typów inwestycji. Obszary ograniczone niebieskimi liniami pionowymi pokazują, gdzie mieści się 68 procent wyników, zaś liniami pomarańczowymi 95,5 proc. wyników. Już na tej podstawie możemy powiedzieć, ze w przypadku Ace Multi Arbitrage, większość wyników powinna być dodatnia. Nie jest tak jednak w przypadku funduszu Arka Akcji, gdzie istnieją spore szanse uzyskiwania rocznych strat nawet w wysokości 18.41 procent. Potencjalny inwestor musi odpowiedzieć sobie na pytanie, czy w zamian za możliwość zarabiania około 22 procent (a nawet 63,7 %), zaakceptuje prawdopodobieństwo pojawienia się strat w wysokości 18 procent. Naturalnie straty (ale i zyski) w przyszłości mogą być znacznie większe. Tu rozpatrujemy jedynie prawdopodobne rozkłady wyników.

Arka Akcji - rozkład prawdopodbnych rocznych stóp zwrotu

ACE Multi Arbitrage Fund - rozkład prawdopodobnych rocznych stóp zwrotu

Proszę zwrócić uwagę na fakt, że gdyby fundusz akcji miał znacznie wyższe średnie stopy zwrotu przy podobnych odchyleniach (a nawet nieco większych), mogłoby się okazać, że obszar dwóch odchyleń standardowych nie musi obejmować wartości ujemnych. Wówczas taka inwestycja powinna być rozpatrywana jako bardziej atrakcyjna. Oba omawiane przykłady nie są próbą porównania tych inwestycji - ich profil jest radykalnie różny - tylko zaprezentowania, jak mogą wyglądać różne wyniki.

Ale już na tym etapie można odpowiedzieć sobie, czy dana inwestycja ma profil ryzyka do zysku dla nas atrakcyjny.

Niniejszy materiał, przygotowany przez DM BOŚ S.A. ma charakter wyłącznie informacyjny, prezentowany jest w celach edukacyjnych i nie stanowi porady prawnej oraz nie jest rekomendacją osobistą w ramach świadczenia usługi doradztwa inwestycyjnego zgodnie z przepisami prawa. DM BOŚ S.A. nie udziela gwarancji dokładności, aktualności, oraz kompletności niniejszych informacji. Zaleca się przeprowadzenie we własnym zakresie niezależnego przeglądu informacji z niniejszego materiału.